自己破産のデメリットは借金が出来なくなることだが、メリットは免責であり国家による救済だ。

ナツメ@破産百科です。

自己破産して免責が許可されると

全ての借金の支払い義務がなくなります。

このように多大なメリットがあるのに

自己破産というと二の足を踏んでしまいます。

私も自己破産だけは何としてでも避けたかった・・・

しかし、借金を返すために借金をしてクビが回らなくなった。

「自転車操業で多重債務者」

「借金が返せない」

これが現実でした。

借金の返済義務がなくなるのが自己破産です。

この圧倒的なメリットがありながら

なぜが利用を躊躇してしまうイメージの悪さがあります。

なぜ、ここまでイメージが悪いのかというと

そう簡単に破産されては困るからです。

借りたお金を返さないで簡単に破産されると

モラルハザードが起きてしまいます。

「別に借金なんて返さなくてもいいや」

なんて思われたら銀行も消費者金融もやっていけません。

そこで、「破産=悪であり恥」というイメージを持たせています。

誰しも恥をかきたくないし悪人にもなりたくありません。

そのため、自己破産だけは避けようになります。

自己破産は恥という思い込みがあるので、

破産すると自分を許せなくなります。

自己破産が悪という思い込みもあります。

自己破産するのに罪悪感を持ったり、

自己破産者を悪人と思い込んだりします。

「自己破産すると、その後の生活がどうなるか分からないのは恐怖だ」

「自己破産は恥であり破産の事実が世間に知れたら困る」

このように恐怖と恥で行動を縛っているというわけです。

私も汗水たらして働いている人は立派だと思います。

勤勉であることは日本の良さだと信じています。

しかし、死ぬほど悩んでいる。苦しんでいる。

常に悩んでいて体の調子も悪くなってきた。

家族の絆も崩壊しそう。

自分に自信も持てなくなった。

どうしたらいいか分からなくなった。

そこまで悩み苦しんでいるなら救いがあってもいいはずです。

自己破産は国家が用意した救済措置です。

破産法の1条によると、

借金の返済に困っている人にやり直しの機会を与えると書かれています。

※破産法1条

(目的)第1条 この法律は、支払不能又は債務超過にある債務者の財産等の清算に関する手続を定めること等により、債権者その他の利害関係人の利害及び債務者と債権者との間の権利関係を適切に調整し、もって債務者の財産等の適正かつ公平な清算を図るとともに、債務者について経済生活の再生の機会の確保を図ることを目的とする。

自己破産で免責が許可されれば借金の支払い義務はなくなります。

にも関わらず、この自己破産の言葉のイメージが悪すぎて

「取り返しの付かないデメリットがあるのではないか?」

と連想してしまいます。

たしかにデメリットはあります。

しかし、メリットもあるのが自己破産です。

「借金が免責される代わりに借金が出来なくなる」

という一般的に知られているメリット・デメリットだけではありません。

(借金が出来なくなる、、、といっても抜け道がありますが・・・)

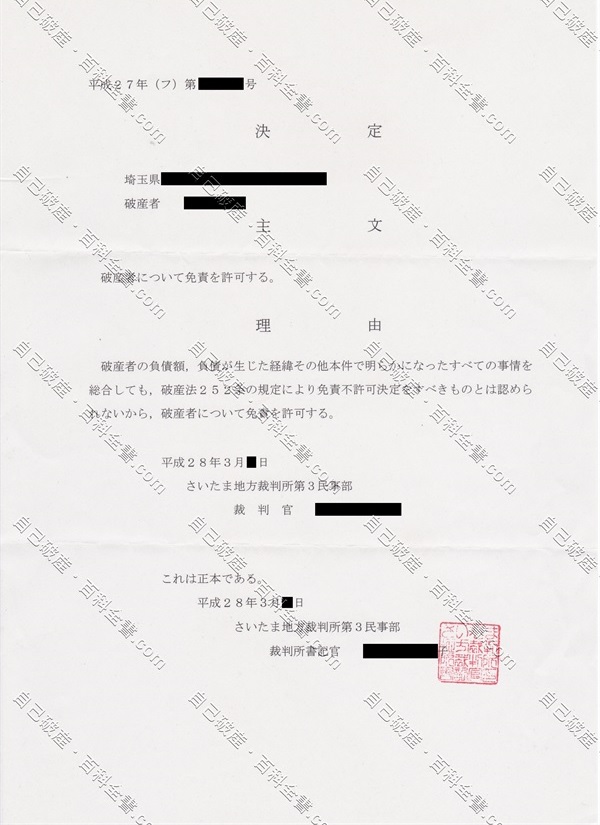

今回は自己破産して免責許可を得た経験のある私が

時系列に沿ってデメリットとメリットを解説します。

自己破産の流れを大きく分けると

- 自己破産前(破産申立準備中)

- 自己破産中(裁判所での手続き中)

- 自己破産後(免責確定後の生活)

の3段階に分かれます。

特に免責を受けてから1年以上経っているので、

自己破産後の生活はよく知っています。

自己破産前(破産申立準備中)のデメリット・メリット

自己破産前(破産申立準備中)には以下のデメリットがあります。

- 免責にならないと時間と労力が無駄になってしまう可能性がある

- 自己破産が会社や家族にバレるかもしれない

- ブラックリストに登録されると借金が出来なくなる

- 自己破産の弁護士費用がかかる(分割可能)

- 自己破産すると財産を失ってしまう

- 保証人に支払い義務が発生する

また、次のメリットがあります。

- 督促・取り立てがなくなるので突然の電話に怯える必要がなくなる

- 支払い停止にするので借金の返済がなくなり生活が楽になる

自己破産前(破産申立準備中)とは?

まず、自己破産前とは、

- 借金の返済に困っている、借金が返せない

- 弁護士に自己破産を相談した

- 弁護士と契約して自己破産の申立を依頼した

- 弁護士に必要書類を提出して申立書の作成をしている

という状態です。

自己破産は申立をするまでに時間がかかります。

弁護士に依頼してから申立をするまでに2か月から半年はかかります。

ただし、破産者がやることは必要書類を提出するくらいで、

ほとんどの準備は弁護士がします。

この破産申立までの期間にデメリットが発生します。

自己破産の申立をしても免責にならない可能性がある?

債務整理で自己破産を選択する目的は、

免責になって借金の返済義務をなくすことです。

しかし、ギャンブルや浪費が原因の借金は免責にならない、という噂があります。

免責にならないのでは自己破産の申立をしても無駄に終わります。

時間と労力の無駄になってしまったら、それはデメリットになります。

たしかに、ギャンブルや浪費、FXやソシャゲ課金などは

免責不許可事由になっています。

しかし、現在の破産法と破産実務では免責不許可事由があっても

裁判官の裁量によって免責が許可されることがあります。(破産法252条2項)

※破産法252条2項

2 前項の規定にかかわらず、同項各号に掲げる事由のいずれかに該当する場合であっても、裁判所は、破産手続開始の決定に至った経緯その他一切の事情を考慮して免責を許可することが相当であると認めるときは、免責許可の決定をすることができる。

裁判官には強い裁量権が認められています。

裁量免責の範囲は広く、相当に悪質な財産隠匿でない限り免責許可が下りています。

免責不許可事由と裁量免責について詳しくまとめました。

⇒ 免責不許可事由があっても裁量免責によって免責許可を得る方法

自己破産が会社や家族にバレるのではないか?

同居家族の年収証明や資産残高を要求されるのでは?

自己破産は個人単位でするものなので両親や世帯は関係ありません。

家族と同居している場合、親の年収証明を要求されるとバレてしまう、

と考えがちです。

自己破産の事実を両親に説明しなくてはならないと誤解しているからです。

しかし、自己破産は個人単位で出来ます。

両親の年収証明を提出する必要はありません。

私が自己破産したときは親と同居していました。

弁護士にも管財人にも親の援助を受けながら生活していると説明しました。

弁護士に両親の年収証明や資産の詳細を求められたことはありませんでした。

あくまで自己破産とは個人単位で行うものです。

世帯は関係ありません。

破産法には「破産者」という記述はあります。

「破産世帯」という記載はありません。

守秘義務があるので会社にはバレない

自己破産したことが勤務先に知られる心配もあります。

会社にバレたら職場に居場所がなくなる怖れがあります。

しかし、自己破産が会社にバレることはありません。

自己破産は利害関係者にしか連絡が行くことがないからです。

自分と弁護士、裁判所と債権者にしか連絡がいきません。

弁護士と裁判官には守秘義務があります。

債権者(銀行や消費者金融)には銀行法や貸金業法によって、

債務者の個人情報や秘密を守る義務があります。

そのため、会社にバレることはありません。

電話や郵便への対策をすると家族にバレない

自宅に債権者や弁護士から電話がかかってくることがあります。

また、郵便物が届くことがあります。

弁護士や債権者に事前に連絡して、自宅ではなく携帯電話に連絡してもらいます。

また、債権者に受任通知が届くと電話や郵便は全て弁護士にいくようになります。

破産者には電話も郵便もきません。

電話や郵便で自己破産がバレないための対策をまとめました。

実際に私が自己破産したとき、この方法でバレなかったのでオススメです。

⇒ 家族に内緒で自己破産する方法

借金の返済をせずに放置するとどうなるか?

自己破産がバレるのではないか、と思って借金を放置しておくと

最終的には会社に連絡がいきます。

再三の督促にも関わらず借金を返済しないと

債権者は貸金訴訟を起こします。

貸金訴訟に敗訴すると判決が債務名義となります。

債務名義とは強制執行できる債権を証明した文書です。

この債務名義をもとに給料債権が差し押さえされます。

銀行口座にある給料を差し押さえるわけではありません。

あなたの会社に連絡して会社から直接給料を差し押さえます。

そのため、借金を返済せずに放置しておくと会社にバレます。

会社にバレないためにも弁護士に相談してみることをオススメします。(無料です)

⇒ 債務整理専門の弁護士と借金減額診断サイト

ブラックリストに登録される

弁護士と契約すると受任通知が債権者に送られます。

受任通知とは弁護士が以降のやりとりを債務者の代理として行う、という通知です。

受任通知が届くと債権者は指定信用情報機関のブラックリストに登録します。

ブラックリストに登録されると借金が出来なくなります。

具体的には、

- クレジットカードが使えない

- クレジットカードが新しく作れない

- ローンが組めない

- カードローンが使えない

- 消費者金融から金を借りられない

- 分割払いでの契約が出来なくなる

となります。

ブラックリストについて詳しくまとめました。

⇒ ブラックリストのデメリットと解除する方法

このブラックリストには抜け道があります。

ブラックリストに登録されてもクレジットカードを持つ方法があります。

⇒ ブラックリストなのにクレジットカードが届いた

督促がなくなるので取り立てに怯える必要がなくなる

受任通知を送ると債権者からの取り立てが止まります。(貸金業法21条1項9号)

※貸金業法21条1項9号

(取立て行為の規制)第21条 貸金業を営む者又は貸金業を営む者の貸付けの契約に基づく債権の取立てについて貸金業を営む者その他の者から委託を受けた者は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

9 債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士若しくは弁護士法人若しくは司法書士若しくは司法書士法 人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

このように電話・訪問・手紙・封書・FAX・電報・訪問といった

あらゆる手段で直接返済を要求することを固く禁じています。

そのため、弁護士に相談すると取り立てに怯える必要がなくなります。

支払い停止にするので借金の返済がなくなる

弁護士の相談した時点で借金の支払いを止めます。

借金の返済がなくなるので、今まで返済していた金額が浮きます。

これでかなり生活が楽になります。

ストレスも一気になくなります。

自己破産の弁護士費用が気になる

自己破産を弁護士に依頼すると費用がかかります。

しかし、借金の返済を停止にしたので、その分のお金が浮きます。

その浮いたお金で弁護士費用を支払っていきます。

もちろん分割払いも可能になっているので手持ちが少なくても依頼可能です。

また、法テラスを利用することも出来ます。

収入や資産の基準がありますが、

無職や生活保護者でも法テラスの利用が出来るので、

自己破産の申立を諦める必要はありません。

⇒ 法テラスを利用するコツ、審査基準と立替払いの費用

過払い金があるかもしれない

弁護士に自己破産を依頼すると過払い金の調査もやってくれます。

弁護士は債権者に取引履歴の開示請求をします。

この取引履歴には今まで支払ってきた利息の情報も含まれています。

この情報から払いすぎた利息があれば

利息制限法による利息の引き直し計算をします。

これで過払い金の有無とその金額が分かります。

「自己破産しかない」と思っていても

実際には過払い金でプラスになって破産しないこともあります。

自己破産すると財産を失ってしまう

自己破産とは手持ちの財産を債権者に分配する手続きです。

しかし、全ての財産を失うわけではありません。

一部の財産は残すことが出来ます。

この残せる財産を自由財産といいます。

なるべく多くの財産を自由財産として残すにはコツがあります。

基本的に20万円以上の財産は債権者に分配されてしまいます。

しかし、現金だけは20万円という基準ではありません。

現金は99万円まで自由財産として扱われます。

この価格差を利用します。

20万円を超える財産は売却、返戻、引き出しなどの手段で現金化することによって、

差し押さえを未然に防ぐことが出来ます。

現金99万円の枠を最大限利用することがなるべく多くの財産を残すコツです。

自由財産と分配の基準についてまとめました。

⇒ 自由財産の範囲と自由財産の拡張、財産の換価基準

なるべく多くの財産を自由財産とした事例を紹介します。

⇒ 自己破産の申立直前の財産の現金化、自由財産と否認権

より多くの財産を手元に残すには弁護士に相談することをオススメします。(無料)

特に査定額が微妙な自動車を残したい場合は弁護士の腕次第となってきます。

⇒ 債務整理専門の弁護士と借金減額診断サイト

もっとも、目ぼしい財産がない場合は債権者への分配はありません。

同時廃止という破産開始と同時に破産手続きが終了する扱いになります。

この場合、破産管財人が選任されません。

また、破産財団が形成されることもありません。

つまり、差し押さえされることもありません。

同時廃止と管財事件の違いを詳しくまとめました。

⇒ 同時廃止と管財事件の違い、振り分けの方法と条件

保証人に影響がある

借金に保証人が付いている場合は、

保証人・連帯保証人に借金の支払い義務が発生します。

そのため、自己破産する前に保証人に連絡することをオススメします。

特に知人・友人が保証人になってくれている場合、

人間関係に影響するので注意が必要です。

自己破産中(裁判所での手続き中)のデメリット・メリット

自己破産中(裁判所での手続き中)には以下のデメリットがあります。

- 個人再生や任意整理に方針転換が難しくなる

- 一部の資格・職業に制限が付く

- 破産開始の決定が官報に掲載される

- 管財事件の場合、20万円の管財人報酬がかかる(分割可能)

- 管財事件の場合、旅行と引っ越しは許可制になる

- 管財事件の場合、郵便物を管財人が確認する

- 裁判所で行う債権者集会と免責審尋に出頭する義務がある

また、以下のメリットがあります。

- 強制執行、貸金訴訟、競売、仮差押、仮処分などが中止となる。

自己破産中(裁判所での手続き中)とは?

自己破産中とは自己破産の申立から裁判所での免責審尋・債権者集会までを言います。

- 自己破産の申立をした

- 破産開始の決定が出た

- 管財人が選任された

- 免責審尋の期日が決まった

- 管財人と面談した、面談する予定がある

- 裁判所での免責審尋と債権者集会

などがあります。

申立から免責審尋・債権者集会まで3か月から半年かかります。

破産開始の決定から債権者集会までは「破産者」という扱いになります。

自己破産の流れの中でも、もっともデメリットが大きい期間となっています。

自己破産の申立をすると方針転換が難しくなる

申立後に個人再生や任意整理に方針転換をしたくなった場合、

申請した申立を取り下げる必要があります。(破産法29条)

※破産法29条

(破産手続開始の申立ての取下げの制限)第29条 破産手続開始の申立てをした者は、破産手続開始の決定前に限り、当該申立てを取り下げることができる。この場合において、第二十四条第一項の規定による中止の命令、包括的禁止命令、前条第一項の規定による保全処分、第九十一条第二項に規定する保全管理命令又は第百七十一条第一項の規定による保全処分がされた後は、裁判所の許可を得なければならない。

取り下げが出来るのは「破産手続開始の決定前」に限られます。

申立から開始決定までは1か月ほどかかります。

どうしても方針転換したい場合はこの間に取り下げを行います。

破産開始の決定が出た後は申立の取り下げが出来なくなります。

方針転換は不可能になります。

資格・職業に制限がある

破産開始の決定が出ると一部の資格と職業に制限が課されます。

制限される資格と職業は多岐に渡ります。

ポイントは「他人の財産を扱う」資格・職業は制限されるということです。

自己破産者は他人のお金を返さないので、他人のお金を扱う資格がなくなります。

破産者が欠格事由となる資格と職業など

| 他人のお金を扱う職業 | 保険外交員(保険料の集金人)、警備員(現金輸送車の警備も行う)、

卸売業者、質屋など |

|---|---|

| 他人の財産を扱う資格 | 弁護士、行政書士、司法書士、

公認会計士、不動産会計士、 |

| 私法上の資格制限 |

後見人(他人の財産を管理)、保証人(他人の債務を保証)など |

ちなみに、2005年の会社法の改正によって破産者であることは

株式会社の取締役の欠格事由ではなくなりました。

そのため、破産者であっても代表取締役になれます。

また、保証人にはなれませんが身分保証人にはなれます。

貸金の保証は出来なくても身元を保証することは出来ます。

例えば、賃貸契約の保証人にはなれませんが、

就職の身元保証人にはなれます。

官報に掲載される

破産開始の決定が官報に公告されます。

官報とは国の新聞のようなものです。

この官報の存在を知っている人は多くありません。

官報を閲覧出来る場所も知られていません。

そのため、官報が他人に見られて自己破産がバレることはありません。

ほぼ誰も見ていないのですが生命保険会社だけは別です。

保険外交員(集金人)は破産開始によって資格制限を受けます。

このため、生命保険会社は官報をよくチェックしています。

警備会社はチェックが甘かったりしますが、

生命保険会社はコンプライアンスがしっかりしているようです。

保険外交員が自己破産するときの注意点をまとめました。

⇒ 保険外交員が自己破産するとどうなるのか?

強制執行、仮差押え、仮処分、競売、訴訟の中止

自己破産の申立をすると以下の手続きは中止になります。(破産法24条)

- 強制執行

- 仮差押え

- 仮処分

- 競売

- 訴訟

これらの債務者の財産関係の法律行為は一旦停止します。

(他の手続の中止命令等)第24条 裁判所は、破産手続開始の申立てがあった場合において、必要があると認めるときは、利害関係人の申立てにより又は職権で、破産手続開始の申立てにつき決定があるまでの間、次に掲げる手続又は処分の中止を命ずることができる。ただし、第一号に掲げる手続又は第六号に掲げる処分についてはその手続の申立人である債権者又はその処分を行う者に不当な損害を及ぼすおそれがない場合に限り、第五号に掲げる責任制限手続については責任制限手続開始の決定がされていない場合に限る。

一 債務者の財産に対して既にされている強制執行、仮差押え、仮処分又は一般の先取特権の実行若しくは留置権(商法 (明治三十二年法律第四十八号)又は会社法 の規定によるものを除く。)による競売(以下この節において「強制執行等」という。)の手続で、債務者につき破産手続開始の決定がされたとすれば破産債権若しくは財団債権となるべきもの(以下この項及び次条第八項において「破産債権等」という。)に基づくもの又は破産債権等を被担保債権とするもの

二 債務者の財産に対して既にされている企業担保権の実行手続で、破産債権等に基づくもの

三 債務者の財産関係の訴訟手続

このため、自己破産の申立をすると訴訟や差し押さえなどのストレスがなくなります。

給料債権が差し押さえされている場合は解除されます。

給料の満額を生活費に出来るので生活にゆとりが出ます。

給料差し押さえを受けている場合は早急に弁護士に相談することをオススメします。

(無料です)

⇒ 債務整理専門の弁護士と借金減額診断サイト

管財事件の場合、管財人報酬がかかる

破産管財人の報酬として20万円かかります。

この20万円は分割可能となっています。

東京地裁では5万円の4回払い、

さいたま地裁では10万円の2回払いです。

※地裁によって運用が異なるため弁護士に確認が必要。

管財事件では旅行と引っ越しは許可制になる

旅行や引っ越しには裁判所の許可が必要になります。

実際には代理人弁護士に旅行や引っ越しをすることを告げるだけです。

代理人弁護士が管財人に連絡します。

そして管財人が裁判所に報告する流れになります。

この許可が下りないケースはほぼありません。

※この制限は破産開始の決定から債権者集会まで続きます。

旅行と引っ越しに制限について詳しくまとめました。

⇒ 自己破産すると海外旅行に行けない?破産手続き中の居住制限

管財事件では郵便物は転送される

破産者宛の郵便物は管財人に転送されます。

管財人の仕事には破産者の財産調査があります。

破産者の郵便物から財産を調べます。

そのため、郵便物を転送して開封します。

※この制限は破産開始の決定から債権者集会まで続きます。

郵便物の転送について詳しくまとめました。

⇒ 郵便物は管財人に転送されて中を見られる。

債権者集会への出頭義務がある

裁判所で行う債権者集会に出頭する義務があります。

個人の自己破産では債権者は金融業者になります。

銀行や消費者金融などの金融業者は債権者集会に出席しません。

カード破産の場合は配当がないのが通常です。

債権者が出席してもメリットがないため欠席します。

そのため、債権者集会は一瞬で終了します。

免責審尋への出頭義務がある

債権者集会と同時に行う免責審尋に参加する義務があります。

免責審尋で自己破産の最大の関心事である

「免責」

の許可が下りるかどうかが決まります。

免責許可は裁判所が決めます。

個人再生と違い債権者の許可は必要ありません。

債権者が出せるのは「申述・意見」となります。

もっとも債権者が申述や意見をしてくることはまずありません。

配当がないことは分かりきっているので無駄になるからです。

自己破産後(免責確定後の生活)のデメリット・メリット

自己破産後(免責確定後の生活)には以下のデメリットがあります。

- 免責許可の決定は官報に公告される

また、以下のメリットがあります。

- 免責確定で借金の支払い義務が完全になくなる

- 復権により資格・職業制限が解除される

自己破産後(免責確定後の生活)とは?

自己破産後とは免責許可の決定からその後の生活を指しています。

- 免責許可の決定(判決文)

- 免責許可の確定

- 復権

- その後の生活

などになります。

免責審尋の終了から免責許可までは1週間、

免責許可の決定から確定までは2週間かかります。

免責許可の確定と同時に復権して破産者ではなくなります。

その後は破産者ではない普通の生活に戻ります。

借金の支払い義務が完全になくなる

免責許可が確定すると借金の支払い義務がなくなります。

返済義務がなくなるので毎月の引き落としを気にする必要がなくなります。

銀行口座からお金がどんどん減っていく恐怖がなくなります。

免責の確定で異常なストレスがなくなります。

本当に自己破産して良かったと思えます。

免責確定のお知らせを聞いて今でもホッとしたことを覚えています。

私は浪費が原因で免責不許可事由がありましたが、

有能な弁護士に相談して免責が許可されました。

⇒ 債務整理専門の弁護士と借金減額診断サイト

ただし、免責とは正確には債権者が請求する権利がなくなった状態です。

いまだに相殺の対象にはなります。

銀行が債権者の場合、銀行口座に現金を入れておくと

相殺されてしまう危険性があります。

対策としては、その銀行の口座に入金しないことです。

自己破産とは無関係な銀行を使うようにします。

資格・職業制限が解除される

復権すると資格や職業の制限がなくなります。

破産手続きの開始決定から復権するまでは破産者です。

この破産者である期間は資格と職業の制限を受けます。

(前述の制限される資格・職業を参照)

免責許可が確定すると復権します。(破産法255条1項)

※破産法255条1項

(復権)第255条 破産者は、次に掲げる事由のいずれかに該当する場合には、復権する。次条第一項の復権の決定が確定したときも、同様とする。

一 免責許可の決定が確定したとき。

復権すると制限されていた職業に就けるようになります。

また、資格の欠格事由がなくなるので資格を取れるようになります。

免責許可の決定は官報に公告される

免責許可の決定は官報に掲載されます。

前述のとおり、官報を見る人は限られます。

官報から会社や家族に破産の事実がバレることはありません。

なお、自己破産では2回だけ官報に公告されます。

破産開始の決定と免責の許可です。

ちなみに、官報を見てチラシ送ってくる会社はあります。

自己破産経験者は気軽に借金する傾向にあるので、

金融業者は勧誘のチラシを送ってきます。

※封筒からは消費者金融ということがまったく分からない。

※自己破産歴があっても貸付をする。

破産者名簿への搭載

旧制の破産法では破産者は区市町村などの自治体の

破産者名簿へ掲載されていました。

この破産者名簿は一般への公開はされていませんでした。

また、東京都では名簿への掲載を省略していました。

平成17年に破産法が改正されて、破産者名簿の取り扱いが変わりました。

免責許可の決定が出た場合は破産者名簿へは搭載しないことになりました。

そのため、破産者名簿に掲載されて

不利益になるという心配をする必要はありません。

自己破産後のスマホ契約(携帯電話)

まず、スマホの契約には2種類あります。

- 電話回線・通信回線の契約(電話代)

- 機種代の分割払い契約(機種代)

このように電話代と機種代があります。

自己破産後でも回線契約は出来ます。

回線契約は借金ではないのでブラックリスト登録の影響はありません。

機種代も一括で払う場合はブラックリストは関係ありません。

機種代を分割払いはブラックリスト登録されているので、

審査で否決されてしまうような気がします。

しかし、スマホの場合は割賦販売法の特例によって分割払いに出来ます。

割賦販売法の個別クレジットに関する例外措置が利用します。

※個別クレジットに関する例外措置

| ケース | 対応 |

|---|---|

|

少額店頭販売品 |

延滞等がなければ、支払可能見込額を超える個別クレジットが利用できる。 |

(政府広報オンラインより引用)

この例外措置によると、

- 店頭販売(ネット上ではなく実店舗)

- 10万円以下

- 延滞がない

の条件を満たす携帯電話であれば分割払いで契約できます。

自己破産後は債務が免責になっています。

そのため、信用情報では延滞がなくなっています。

しかし、社内ブラックには注意が必要です。

携帯電話会社で延滞していた場合、

その携帯電話会社の社内ブラックリストに登録されます。

社内ブラックでは契約自体が出来ないので、

別な携帯電話会社を選びます。

または今まで延滞してきた料金を清算します。

自己破産後に車のローンを通す方法

自己破産後の自動車のローン契約も可能です。

割賦販売法の個別クレジットに関する例外措置が利用できます。

審査を丁寧に行うことによって、

支払い可能見込額を超えたローン契約が出来るようになっています。

※個別クレジットに関する例外措置

| ケース | 対応 |

|---|---|

|

高額生活必需耐久消費財等 |

消費者の生活実態に関する丁寧な審査を前提として支払可能見込額を超える個別クレジットの利用ができる。 |

(政府広報オンラインより引用)

自己破産後の生命保険の契約

自己破産すると解約返戻金が20万円以上ある生命保険は解約したので、

新しい生命保険契約が必要になります。

自己破産後に生命保険を契約することは問題ありません。

生命保険は借金ではないので自由に契約できます。

生命保険契約で重要なことは、

病歴や既往症など被保険者の健康状態に関することです。

また、生命保険会社の調査で自己破産の事実がバレることもありません。

自己破産後の自動車保険の契約

自己破産後も自動車保険に加入できます。

自動車保険の保険料は先払いになります。

借金ではないので被保険者が破産していても関係ありません。

また、収入や資産によって加入を断られることもありません。

保険会社の調査によって自己破産したことが判明することもありません。

自己破産後の賃貸契約

自己破産後も賃貸マンションや賃貸アパートの契約が出来ます。

現在、賃貸にお住まいで破産した場合は

大家側から賃貸契約を解除することは出来ません。

そのため、現在の住居から退去する必要はありません。

ただし、注意点があります。

賃貸契約では保証人の代わりに家賃保証会社が保証することがあります。

自己破産後に賃貸契約する場合、

「信販系の家賃保証会社」は避けることをオススメします。

自己破産すると信用情報機関のブラックリストに載るので、

信販系の保証会社の審査に通らなくなるからです。

※信販系保証会社の例

アプラス、エポスカード、セディナ、セゾン、ライフ、

オリエントコーポレーション、ジャックス

これらの信販系の保証会社を避けて、

他の保証会社を選ぶことをオススメします。

自己破産を無料で弁護士に相談出来るので、

まずは免責の可能性を聞いてみることをオススメします。(無料です)

⇒ 債務整理専門の弁護士と借金減額診断サイト

よくある誤解と勘違い

自己破産について、よくある誤解と勘違いをまとめました。

誤解したままデメリットと思ってしまっては損してしまうので、

チェックしてみることをオススメします。

株やFXで作った借金では破産できない?

株やFXなどの投資が原因の借金でも破産できます。

たしかに投資負債は免責不許可事由ではありますが、

管財事件で裁量免責を狙うことが出来ます。

ギャンブルの借金は免責されない?

ギャンブルが原因でも免責の可能性はあります。

投資と同じようにギャンブルの借金は免責不許可事由となります。

そのため、裁量免責狙いで管財事件となります。

無職だと破産できない?

無職でも自己破産できます。

自己破産と職業は関係ありません。

職業で差別されません。

また、収入の多寡によっても差別されません。

支払い不能または債務超過になっていれば破産可能です。

自己破産すると選挙権がなくなる?

自己破産しても選挙権はなくなりません。

選挙権と被選挙権という公民権は民主主義と基本的人権の根幹です。

したがって、収入や資産の状況によって差別されません。

今、住んでる賃貸住宅は追い出される?

退去不要です。

前述のように自己破産は賃貸借契約の解除事由にはなりません。

自己破産すると旅行できなくなる?

自己破産中の旅行には裁判所の許可が必要です。

破産開始の決定から債権者集会までは

国内旅行も海外旅行も許可制という制限がつきます。

免責許可が確定したら破産者ではなくなるので、

自由に旅行を楽しめます。

自己破産すると仕事を首になる?

自己破産が原因で解雇されることはありません。

破産の事実は解雇事由になりません。

また、破産を理由に解雇することは許されていません。

しかし、一部の資格や職業は破産者であることが欠格事由になります。

代表的な資格・職業として生命保険の集金人や弁護士などです。

(詳しくは前述の資格・職業の制限を参照)

免責が確定して復権すると破産者ではなくなります。

そのため、欠格事由がなくなるので復職できます。

自己破産すると年金が受け取れない?。

自己破産しても年金の受給権は失いません。

年金を受け取れます。

また、自己破産しても年金の支払い義務は免除されません。

自己破産すると離婚される?

自己破産しても離婚されません。

破産は離婚事由とはならないからです。(民法770条1項)

※民法770条1項

(裁判上の離婚)第770条 夫婦の一方は、次に掲げる場合に限り、離婚の訴えを提起することができる。

一 配偶者に不貞な行為があったとき。

二 配偶者から悪意で遺棄されたとき。

三 配偶者の生死が三年以上明らかでないとき。

四 配偶者が強度の精神病にかかり、回復の見込みがないとき。

五 その他婚姻を継続し難い重大な事由があるとき。

また、自己破産は正当な権利なので、

これを侵害する法律は作れません。

自己破産すると結婚できない?

自己破産しても結婚できます。

婚姻の禁止事項に自己破産は規定されていません。

自己破産後の仕事や収入がしっかりしていれば、

結婚の支障とはなりません。

ソシャゲの課金では自己破産できない?

ソシャゲ(スマホのソーシャルゲーム)での課金が原因でも破産できます。

ソシャゲ課金は浪費扱いなので免責不許可事由になります。

裁量免責狙いで管財事件となります。

自己破産は1回しか出来ない

実は自己破産は何度でも出来ます。

前回の免責の確定から7年経過すると破産の申立が出来るようになります。

ただし、免責が許可されるかどうかは別問題です。

自己破産を無料で弁護士に相談出来るので、まずは免責の可能性を聞いてみることをオススメします。(無料です)

⇒ 債務整理専門の弁護士と借金減額診断サイト

自己破産したほうがいい人

ここまで自己破産のメリット・デメリットをお伝えしてきました。

自己破産のメリットとデメリットが分かったので、

ここで自己破産に向いている人を紹介します。

借金が返済不能な人

借金が支払い不能になってしまっているのであれば、

自己破産すると免責になって支払い義務がなくなります。

手取りの月収から生活費を除いて

残ったお金で借金が返済出来ないのであれば

自己破産することをオススメします。

※支払い不能の例

| 月収(手取り) | 25万円 |

|---|---|

| 生活費 | -20万円 |

| 借金返済(月額) | -10万円 |

| 合計 | -5万円(マイナスになっている) |

合計金額がマイナスになっているので支払い不能です。

この場合は自己破産して免責許可を得るのがオススメです。

免責になれば支払い義務がなくなります。

上記の状態だと借金を借金して返済する自転車操業になっています。

色々な業者から借金することになるので多重債務状態です。

自転車操業で多重債務だと毎日が苦しくて辛いです。

この状態は心にも体にも悪いので早めに脱出することをオススメします。

借金の返済を滞納している人

借金の返済を滞納していると

最終的には借金を返していないことが会社にバレます。

債権者は滞納が続くと貸金訴訟を起こします。

貸金訴訟とは「貸したお金を返せ」という訴えです。

滞納しているとこの訴訟に敗訴します。

確定判決を債務名義として給料債権を差し押さえされます。

この差し押さえ通知は会社に直接行くことになります。

そのため、会社に借金の返済が出来ていないことがバレます。

バレないためにも滞納しているのであれば、

早めに弁護士に相談することをオススメします。

デメリットが苦にならない人

自己破産ではほとんどの財産を失います。

(99万円以下の現金や20万円以下の預貯金といった自由財産は除きます。)

裏を返せば特に目ぼしい財産がない場合は破産一択です。

家も車もなければ自己破産以外の選択肢を選ぶメリットはありません。

免責許可で借金が帳消しになる破産が一番メリットがあります。

ただし、どうしても自宅を守りたい場合は個人再生を選ぶことも出来ます。

また、利息や遅延損害金だけなくしたければ任意整理もあります。

調べた限りでは自己破産して良かったという意見が多数派でした。

私も自己破産して精神的に楽になれたので、

やってよかったと確信しています。

破産一択なら弁護士に相談して免責許可の可能性を探ってみることをオススメします。(無料です)

⇒ 債務整理専門の弁護士と借金減額診断サイト

自己破産のデメリットとメリットのまとめ

最後に自己破産のデメリットとメリットをまとめます。

まず、自己破産のデメリットとして、

指定信用情報機関のブラックリストに載ることがあります。

ブラックリストに載ると5年から10年間は借金が出来ません。

しかし、3か月以上の延滞をしている場合、

すでにブラックリストに載っています。

これは自己破産してもしなくても関係がありません。

それを踏まえた上で、自己破産のデメリットとメリットを再確認していきます。

また、一見するとデメリットのように思えても、

実は誤解や勘違いだったということもあります。

自己破産のデメリット

自己破産のデメリットを列挙します。

- 自己破産すると保証人に請求がいく。事前に連絡することをオススメします。

- 自己破産には弁護士費用がかかる。分割払いや法テラスも利用可能です。

- 自己破産すると財産を失う。

自由財産として99万円以下の現金と20万円以下の預貯金などは除く。

- 自己破産中は一部の資格・職業に制限がある。

免責確定で復権すると破産者でなくなるので元に戻る。

- 官報公告は2回。破産手続きの開始決定と免責許可のタイミング。

官報からバレることはない。

- 管財事件の場合、管財人報酬が20万円かかる。分割可能。

- 管財事件の場合、旅行と引っ越しは許可制。許可は下りる。

- 管財事件の場合、郵便物を管財人がチェックする。

- 裁判所への出頭義務が1回ある。債権者集会と免責審尋。この2つは同日に行う。

自己破産のメリット

自己破産のメリットを列挙します。

- 弁護士に相談した時点で借金の返済は停止になるので生活が楽になる。

- 弁護士が受任通知を送ると督促が停止するので厳しい取り立てがなくなる。

- 破産申立をすると強制執行、訴訟、仮差押、競売、仮処分などが停止する。

- 債務が免責になるので借金を支払う義務がなくなる。

自己破産の誤解と勘違い

代表的な誤解と勘違いを列挙します。

- 家族や会社にバレません。バレるというのは誤解です。

- ギャンブルやFX、ソシャゲ課金でも自己破産できます。免責許可も下ります。

- 自己破産でも過払い金の請求が出来ます。

- 自己破産後でもスマホの契約はできます。

- 自己破産後でも自動車のローン契約は可能です。

- 自己発散後でも賃貸契約は可能です。

- 破産者名簿へは掲載されません。

自己破産しないという選択肢

借金の返済を放置すると最終的には会社に差し押さえ通知がいきます。

再三の督促に応じないと貸金訴訟を起こされます。

訴訟に敗訴するので確定判決を債務名義とされます。

確定判決を元にあなたの会社に差し押さえ通知を出します。

この差し押さえ通知は給料が振り込まれる銀行にいきません。

給料を管理しているあなたの会社に直接行くことになります。

借金が会社にバレるより、自己破産して免責になったほうが借金が帳消しになって楽です。

弁護士に相談して免責を勝ち取ることをオススメします。(無料です)

⇒ 債務整理専門の弁護士と借金減額診断サイト

オススメ記事

私のオススメ弁護士と無料の借金減額診断サイトです。

⇒ 債務整理専門の弁護士と借金減額診断サイト

借金は減額できます。これは法律で決まっている国民の権利です。

⇒ 借金問題を債務整理で解決する方法

自己破産の費用が払えませんでしたが、「ある方法」で解決しました。

⇒ 自己破産の予納金と弁護士費用を解決する方法