自己破産してもブラックリストを解除できる方法

この記事のまとめはこちら ⇒ ブラックリストを解除する方法と登録期間

ナツメ@破産百科です。

ブラックリストという言葉を聞いたことがあると思います。

債務整理するとブラックリストに登録されます。

ブラックリストには誤解が多く、デメリットも過剰に捉えられているケースがあります。

ブラックリストに登録されても定められた期間が過ぎれば自動的に解除されます。

また、真実と異なる信用情報が登録されていたら調査・訂正を求めることが出来ます。

信用情報〜あなたにお金を貸しても大丈夫?

信用情報とは

信用情報とは、「誰がどの金融業者に、いくら借りてるのか」

という借金の履歴のことです。

当初は貸し倒れを防ぐ目的で信用情報が共有されていました。

多重債務が社会問題となったため、平成22年6月に総量規制が導入され、

借入総額が年収の1/3を超える貸付は禁止されました。(貸金業法13条〜13条4)

さらに借り主の返済能力を超える過剰貸付を防止するために、

貸金業者は指定信用情報機関を利用して過剰な貸付を防ぐ義務が発生しました。

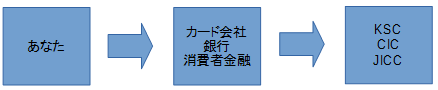

信用情報の共有

複数の指定信用情報機関の間では信用情報を共有しています。

多重債務や異動(事故情報)などのブラック情報を共有し、

金融業者の貸し倒れリスクを防止しています。

他社で借りられなくなった債務者を、

自社でもリスクのある客として扱っているわけです。

指定信用情報機関の仕組み

指定信用情報機関は3つあります。

- 全国銀行個人信用情報センター(KSC)

- シー・アイ・シー(CIC)

- 日本信用情報機構(JICC)

銀行系クレジットカード、銀行の住宅ローンや銀行カードローン、法人向け融資など、

データは約9000万件。事故情報保有期間は10年。

クレジットカード発行会社、信販会社、自動車のローン・リース会社、

一部の消費者金融・銀行など、データは6億9000万件。事故情報保有期間は5年。

消費者金融、商工ローン、中小の街金融、一部の信販会社・クレジットカード会社など、

データは2億3000万件。事故情報保有期間は5年。

この3つの信用情報機関の間で情報が共有されています。

どれか1つでも延滞などの金融事故を起こすと、

まず自社のデータベースに登録されます。

次に自社が加入している信用情報機関に登録されます。

そして3つの信用情報機関でその事故情報が共有される仕組みになっています。

このように、1つの金融事故がすべの金融業者に筒抜けになっています。

ブラックリストの登録期間と解除の条件

ブラックリストに載る条件

ブラックリストに載る条件は下記の4つです。

- 借金の返済を61日以上延滞した場合(または3ヶ月以上の延滞)

- 受任通知(介入通知)が債権者に送られた場合

- 保証会社の代位弁済が行われた場合(第3者による支払い行為)

- 裁判所から自己破産・個人再生などの特別送達が債権者に届いた場合

このため、債務整理すると自動的にブラックリストに載ります。

また、返済を延滞し続けても金融事故扱いとなるのでブラックリストに載ります。

ブラックリストから登録解除される条件

事故・異動情報は指定信用情報機関に登録される期間が決まってます。

この登録期間が過ぎるとデータベースから削除されます。

ブラックリストの登録期間(債務整理の方法別)

ブラックリストの登録期間は債務整理の方法によって異なります。

また指定信用情報機関によって扱いも異なります。

債務整理の方法によっては登録されないこともあります。

| 任意整理 | 自己破産 | 個人再生 | |

|---|---|---|---|

| 全国銀行個人信用情報センター(KSC) | 5年間 | 10年間 | 10年間 |

| シー・アイ・シー(CIC) | 載らない | 5年間 | 載らない |

| 日本信用情報機構(JICC) | 5年間 | 5年間 | 5年間 |

ブラックリスト登録期間(債務整理の方法別)

自己破産

自己破産のブラックリスト登録の起算点は

「加盟会社が免責許可決定を知り、それを信用情報機関に登録した時から」

となっています。

CICとJICCは登録期間が5年間です。

このため免責許可の決定から最低5年間はブラックリストに登録されます。

自己破産は申し立てから免責許可の決定まで半年〜1年ほどかかるので、

弁護士に相談してから合計6年間程度はブラックリストに登録されます。

なお、銀行系カードローンがある場合はKSCに10年間登録されることになります。

KSCの起算点は官報掲載(免責許可の決定)です。

このため、10年間は新規の借金は難しくなります。

個人再生

個人再生のブラックリスト登録の起算点はJICCが

「再生手続き開始決定」

となっています。

JICCは登録期間が5年間なので再生手続き開始決定から

最低5年間はブラックリストに登録されます。

また、KSCの起算点は官報掲載(再生手続き開始決定)から10年間となっています。

このため、10年間は新しく借金するのが難しくなります。

任意整理

任意整理のブラックリスト登録期間は

「発生日から5年を超えない期間」

となっています。

起算点は貸金業者との和解成立時点と考えるのが一般的です。

和解成立から5年間はKSCとJICCにブラックリスト登録されることになります。

社内ブラック

金融会社各社は指定信用情報機関とは別に自社のデータベースを持っています。

自社で金融事故を起こした顧客のデータを永久に保存しています。

信用情報機関から削除されたとしても、社内データからは削除されません。

ブラックリストのデメリットと誤解

借入が難しくなる

ブラックリストに登録されると与信審査で弾かれます。

まず新規のカードローン、クレジットカードの作成は断られます。

今所持しているカードもカード会社から中途解約されます。

そして中途解約を免れたカードも更新のタイミングで断られます。

※例外的に更新できたケースがあります。 ⇒ ブラックリストなのにクレジットカードが届いた

また、自動車ローンやフラット35のような住宅ローン、

日本政策金融公庫の教育ローンなども

ブラックリストから削除されるまでは利用できなくなります。

賃貸マンション・アパートの契約

賃貸マンション・アパートの契約で指定されたクレジットカードを作成して、

そのクレジットカードで支払いを求められることがあります。

賃貸保証会社が信販系の場合は上記の方法で

クレジットカードの信用情報を見ています。

賃貸保証会社は信用情報を利用して居住者の審査をしているわけです。

この信用情報を利用した審査は信販系の賃貸保証会社しか出来ません。

それ以外の一般的な賃貸保証会社では信用情報を閲覧することは絶対に出来ません。

信用情報は極めて重要な個人情報なので第三者が閲覧することは許されていません。

一般的な賃貸保証会社として、

全保連株式会社、日本賃貸保証株式会社(JID)、

日本セーフティー、リプラス、株式会社Casa、

などがあります。

賃貸保証会社は2015年度で不動産賃貸契約の6割で利用されています。

しかし残り4割は保証人のみで保証会社は不要となっています。

もしくは保証会社も保証人も不要です。

そのため、信販系保証会社を避けるだけで、ほとんどの物件に住むことが出来ます。

代表的な信販系賃貸保証会社として、

アプラス、ジャックス 、セディナ、ライフ、

エポスカード、オリエントコーポレーション(通称オリコ)

などがあります。

ブラックリストに対する誤解

よくあるブラックリストの誤解を列挙します。

- 携帯電話・スマホの使用は出来ます。

- インターネットは利用できます。

- 銀行口座・郵便局の口座の開設は出来ます。

- 生命保険・損害保険の加入は出来ます。

携帯電話・スマートフォン

債務整理を弁護士に相談した時点で、借金の支払いを停止にします。

しかし、携帯電話代は支払っても問題ありません。

携帯電話は生活必需品なので、

たとえ端末代金を分割で支払っていても支払い停止にする必要はありません。

端末本体の料金の分割払いと月額の通信料が混ざっていますが、

合算でそのまま支払って問題ありません。

なお、料金をクレジットカードで支払っている場合はカードが停止になるので、

デビットカード支払いか銀行引き落としにする必要があります。

端末を分割払いで契約中の場合

分割払いの支払いを停止するとスマホ(携帯電話)そのものが利用停止になります。

端末の分割料金の滞納が続くと強制解約されます。

その端末は使用不能になり赤ロム扱いとなってしまいます。

赤ロムというのは携帯会社から通信機能にロックをかけられてしまった端末のことです。

利用不能なだけでなく端末を中古で売却することも出来ません。

対抗手段として端末の残債を一括弁済します。

その後は通信料を月額料金として支払います。

繰り返しになりますが、端末代金を分割で支払っていても

支払い停止にする必要はありません。

端末代金を一括で支払った場合

通信料だけを支払っている状態なので、

ブラックリストに登録されても特に影響はありません。

そのまま月額料金の支払いを続けて下さい。

なお、一括払いしたスマホがたとえ10万円でも

自己破産における換価基準である20万円に満たないので、

売却する必要はありません。

これから新しいスマホを契約する場合

債務整理をしてブラックリストに登録された後でも

携帯電話・スマホの契約は出来ます。

高額なスマートフォンは端末本体を分割払いで契約します。

この契約はクレジット契約ですが、

ブラックリスト登録者でも契約できる例外措置が使えます。

改正割賦販売法による「個別クレジットに関する例外措置」を使います。

10万円以下の携帯電話(スマホ)の場合、分割払いで契約できます。

だたし、店頭販売であること、電話会社に滞納していないことが条件です。

格安スマホで収支のバランスを良くする

やや余談なのですが、自己破産の免責を受けるためには、

月々の収支のバランスを良くする必要があります。

弁護士に自己破産の相談をしてから助言されたのですが、

スマホの月額料金を下げることにしました。

最近話題の格安SIM(NVNO)を利用することで、

スマホの月額料金が大幅に下がります。

そこで、高額なキャリア回線であるauを使うのを止めました。

そして格安SIMのUQモバイルに乗り換えました。

UQモバイルもau回線と遜色ない通信速度と通話品質です。

月額料金も1,800円ほどなのでお得です。

UQモバイルはau回線でしか使えませんが、

格安SIMのmineoはauでもドコモでも使えます。

契約にはクレジットカードが必要ですが、

デビットカードで代用出来るので問題ありません。

※デビットカードとは銀行口座と紐付けられた決済用カードです。

使用すると即座に銀行口座から代金が引き落とされます。

ブラックリスト登録を確認する方法

信用情報の開示

ブラックリストの情報は本人限定で開示を求めることが出来ます。

信用情報機関に郵送か訪問することで開示請求が出来ます。

機関によってはインターネットから開示も可能です。

信用情報は重要な個人情報なので、

同居の家族といえど閲覧することは出来ません。

また、信用情報は厳密な管理がなされているので、

借金や破産の実態が職場や家族にバレることは絶対にありません。

開示請求の方法

信用情報機関のHPには開示請求の方法が解説されてます。

全国銀行個人信用情報センター(KSC)

⇒ 本人開示の手続き - 全国銀行協会

シー・アイ・シー(CIC)

⇒ 情報開示とは|指定信用情報機関のCIC

日本信用情報機構(JICC)

⇒ 信用情報の開示手続き|日本信用情報機構(JICC)指定信用情報機関

信用情報の調査・訂正

信用情報が真実と異なる場合は信用情報機関に調査依頼をすることが出来ます。

信用情報の訂正はブラック情報を登録した金融業者にしか出来ません。

基本的には金融業者にクレームを申し入れて訂正を促します。

ブラックリスト登録と解除方法のまとめ

信用情報とは金融取引の履歴情報のことです。

金融機関と信用情報機関はネットワークでつながっています。

そのため、1社でも借金を延滞して事故情報が登録されると、

すべての金融業者がその事実を知ることになります。

弁護士が受任通知を債権者に送ると依頼人はブラックリストに載ります。

受任通知には督促を止める効果がありますが、

ブラックリストに登録されるため新規の借金が出来なくなります。

ブラックリストへの登録は最低5年間、最高10年間となっています。

ブラックリストの誤解として賃貸契約とスマホの契約があります。

マンションやアパートの賃貸契約は信販系の家賃保証会社を避けることによって、

新規の契約も問題なく行えます。

また、スマホの本体の端末は店頭販売で10万円以下なら分割払い可能です。

指定信用情報機関へ信用情報の開示請求を行えます。

登録情報が事実と異なる場合は訂正を促すことができます。

無料で債務整理専門の弁護士を探せます。

⇒ 私のオススメ弁護士と借金減額診断サイト

この記事の目次に戻る ⇒ ブラックリストを解除する方法の目次

オススメ記事

私のオススメ弁護士と無料の借金減額診断サイトです。

⇒ 債務整理専門の弁護士と借金減額診断サイト

借金は減額できます。これは法律で決まっている国民の権利です。

⇒ 借金問題を債務整理で解決する方法

自己破産の費用が払えませんでしたが、「ある方法」で解決しました。

⇒ 自己破産の予納金と弁護士費用を解決する方法