自己破産の手続きの流れ、免責許可を得るコツ

ナツメ@破産百科です。

弁護士に債務整理の相談をすると、自己破産を提案されることがあります。

自己破産は債務整理の1つの方法です。

自己破産する目的とは免責許可を得ることです。

免責許可を得るコツは正直に誠実に対処することです。

ここでは手続きの流れを見ながら免責許可のコツを解説していきます。

自己破産とは

自己破産とは免責を得ることを目的とした債務整理の手続きです。

免責の許可が下りれば借金の支払いがなくなります。

自己破産では裁判所に自分から破産状態であることを申告します。

破産状態とは債務の支払いが不可能であることです。

破産原因(破産出来る人)

自己破産の申し立ての条件は債務が「支払不能」になっていることです。

この支払不能状態を破産原因といい、裁判所は破産手続開始の決定をします。(破産法15条1項)

※破産法5条1項

(破産手続開始の原因)第十五条 債務者が支払不能にあるときは、裁判所は、第三十条第一項の規定に基づき、申立てにより、決定で、破産手続を開始する。

支払不能とは

「支払不能」状態には以下の4つの条件があります。

- 全ての債務を支払えないこと

- 客観的な視点で支払えないこと(債務者の主観での判断ではないこと)

- 継続的に支払う見込みがないこと(一時的に支払っても支払不能扱い)

- 資力がないこと(収入・財産・信用のどれをとっても返済不能である)

例えば、全ての債務を支払う能力がないのに、一時的に借金して返済可能な資金が表面上ある場合は支払不能と判断されます。

また、今現在は手元に現金がないが、売掛金や退職金請求権、生命保険の払戻金などがあって、将来的に支払える見込みがあるときは支払不能とは見なされません。

ただし、債務者自らが金融業者への支払いを停止した場合は、支払不能扱いとなります。(破産法15条2項)

※破産法15条2項

(破産手続開始の原因)第十五条 2 債務者が支払を停止したときは、支払不能にあるものと推定する。

自己破産の相談(弁護士に依頼)

自己破産の相談というより借金問題の相談になります。

その借金問題の全容が分かっていない段階では、自己破産になるかどうかは判断できません。

自己破産は債務整理の方法の1つの手段ですので、弁護士が相談者の話を伺って手続き方針を決めていきます。

自己破産の方針で進めるとしたら、

管財事件か同時廃止のどちらかを選ぶことになります。

そのどちらにせよ、代理人が依頼者の盾になって債権者の予測不能の攻撃から守ります。

これは、自己破産の申し立ての前後を問いません。

自己破産の申し立て

弁護士が申し立ての準備をするので依頼人が行うことはほとんどありません。

弁護士に聞かれたことを答えたり、求めに応じて書類を準備すれば事足ります。

その中でも債権者一覧表と財産目録、破産に至る経緯は特に重要です。

債権者一覧表

債権者一覧表には全ての債権者を記載します。

友人・親類・知人からの借金や保証人になってもらったことを隠すと、

免責不許可になってしまう可能性があります。(破産法252条1項7号)

または、それらの債権に免責の効果が及ばない可能性もあります。(破産法253条1項6号)

例えば、友人の借金だけは返そうとする人がいます。

人間関係に壊したくないのでそうする気持ちは分かります。

しかし、破産の実務では免責許可が下りなくなってしまうことがあるので、

気をつけることをオススメします。

財産目録

財産目録は重要財産の開示義務に基いて作成します。(破産法41条)

すべて記載しないと免責不許可事由になります。(破産法252条1項1号)

特に注意したいのが過払い金請求債権です。

自由財産の99万円の上限を超えた過払い金は管財人による債権者への分配対象になります。(※自由財産は生活費として差し押さえの対象外です。)

そこで分配されないように過払い金を隠してしまう人がまれにいます。

また、自宅や車を名義変更することによって差し押さえを免れようとする人もいます。

このような行動は免責不許可のみならず詐欺破産罪になってしまう可能性があります。

破産に至る経緯

借金の原因や支払不能に至った理由を記載します。

ここで免責不許可事由になってしまう可能性がある事実を隠す人もいます。

特にFXや株などの投機や競馬・競輪などのギャンブル、

風俗の利用など隠したくなってしまう気持ちも分かります。

ところが、隠してもバレるので正直に弁護士に伝えることをオススメします。

弁護士は相談者に預金通帳のコピーを直近の2年分持ってきて下さい、とお願いします。

その一方で、弁護士は金融機関に取引履歴の開示を求めるときに、一番最初の取引から開示を請求します。

つまり、2年ではなく全ての取引を把握しているので、お金の使い方はすべて筒抜けになっています。

しかもクレジットカード会社にも銀行にも開示請求をしますので、どこから借りて何に使ったかは一目瞭然となっています。

そのため、隠すことはまず不可能と言えます。

そして弁護士は仕事で何度も何度も債務整理をしているので、

依頼人がギャンブルや風俗で散財していても驚いたりしません。

どうしても抵抗があるなら同性の弁護士を選ぶなど、

心理的抵抗感を下げる工夫をオススメします。

(若い女の弁護士に風俗が原因で借金を返せませんとは言いづらいです・・・)

また、管財事件では引継ぎ予納金がかかるという理由で、

免責不許可事由を伝えない人もいます。

私も予納金の20万円の支払いには苦労したので、

同時廃止狙いで行きたい気持ちは分かります。

しかし、それでも20万円未満の予納金で引き受ける管財人がいないわけではないので、

正直に免責不許可事由を伝えることをオススメします。

後になって免責不許可事由を隠していたことを債権者集会で糾弾されることもあります。

裁判所管轄

原則として自分の住所を管轄とする地方裁判所で行います。

例えば東京23区住まいであれば霞が関の東京地裁、

埼玉県住まいならさいたま市浦和区のさいたま地裁となります。

ここで言う住所とは住民票が登録されている自治体ではなく、

実際に住んでいる住所を指しています。

例えば、単身赴任をしていたり、生活の半分くらいは職場で寝泊まりしていたり、

別荘と本宅を行き来していたり、という場合はそれらの住所地でも申し立てが出来ます。

申し立て書類には住民票を添付するので、

管轄が住民票と違う場合は説明が必要になってきます。

即日面接

私が調べた限りですが東京地裁とさいたま地裁、横浜地裁では、

自己破産の申し立ての即日面接制度が取り入れられています。

この即日面接制度ではその場で破産手続きの方針が確定するため、

自己破産の期間を1ヶ月ほど短縮出来るメリットがあります。

ただし、この即日面接制度は代理人弁護士が申し立てしたときに限り利用できます。

破産者本人による申し立てでは利用できません。

即日面接では下記について代理人弁護士と担当裁判官が打ち合わせをします。

- 破産原因の有無

- 同時廃止の要件の有無

- 免責不許可事由の有無

- 管財事件の場合は管財業務の内容

- 引き継ぎ予納金の支払い方法

破産手続きの開始決定

破産手続きの開始の決定は裁判所によって扱いが異なります。

書面審査のみで破産手続開始の決定が下される裁判所もあれば、

代理人弁護士の審問だけでなく破産者本人の出頭も命令する裁判所もあります。

この扱いの違いについては担当弁護士に確認することをオススメします。

ちなみに私が自己破産したさいたま地裁では、

破産者である私が出頭する必要はありませんでした。

この審問では弁護士の力量が問われます。

同時廃止を狙うのであれば財産が20万円以下であることを証明する必要があります。

また裁判所も無駄な仕事はしたくないので、免責の許可の見通しを説明する必要があります。

見通しが立たないなら管財人による調査型の管財事件処理になります。

または免責が出なければ申し立てをしても無駄なので、

そもそも申し立てを受理しないこともあります。遠回しに断ることもあります。

この免責許可の見通しを説明し、同時廃止に持っていける弁護士は有能といえます。

自己破産の期間

自己破産の精神的疲労感は半端なものではありません。

非日常である債権者との戦いや裁判所や破産管財人とのやりとりは早く終わりにしたいと誰もが考えます。

そのため自己破産の期間が気になるところです。

しかし期間はケースバイケースです。

人によって事情が違いますので確実に何ヶ月や何日とは言えません。

ここでは一般的な例と私の事例を説明します。

まず一般的なケースでは表の通りになります。

| 同時廃止事件 | 管財事件 | |

|---|---|---|

| 申し立て〜開始決定 | 0-3日 | 0-7日 |

| 開始決定〜免責審尋 (管財の場合は債権者集会も含む) | 2ヶ月 | 2ヶ月 |

| 免責審尋〜免責許可決定 | 1週間 | 1週間 |

| 免責許可決定〜官報公告 | 2-3週間 | 2-3週間 |

| 官報公告〜免責確定 | 2週間 | 2週間 |

ただし、申し立てまでの調査と準備に時間がかかります。

私の例だと初回相談から申し立てまで10ヶ月かかっています。

そして相談から免責確定までは1年4ヶ月かかかっています。

その他の注意点

その他の注意事項を列挙します。

- 破産手続きに対して非協力または妨害行為は免責不許可事由となります。(破産法252条1項8・9号)

- 再度の破産申立の期間制限は、前回の免責許可の確定から7年間です。(破産法252条1項10号イ)

- 自由財産は99万円について、裁判所は破産手続き開始の決定から1ヶ月以内に、職権により自由財産を増やす可能性があります。この自由財産は破産者の申し立てでも増額が可能です。(破産法34条4項)

- 養育費用・離婚費用などは非免責債権です。免責されません。(破産法253条1項3号)

- 免責審尋では虚偽の説明や説明の拒否は罰せられます。(破産法268条・271条)

- 破産管財人には強力な権限が付与されています。破産者や関係者に財産の引き渡しを要求出来ます。(破産法156条)また裁判所の許可があれば警察官の協力が得られます。(破産法84条)

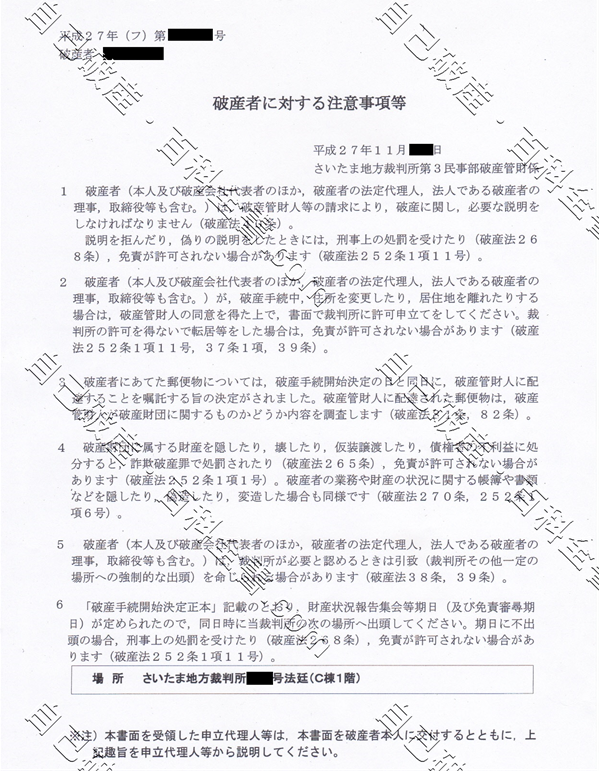

裁判所からの注意事項

※裁判所から渡された破産者に対する注意事項となります。

ここに記載されていることは特に重要です。

弁護士からも説明がありますが、厳守することが免責への近道です。

まとめ

このように関係者(弁護士・裁判官・破産管財人)に対して正直になることが重要です。

自己破産手続きに対して誠実に対処すると免責許可も得やすくなっています。

特に免責不許可事由が有る場合は調査型の管財事件になります。

破産管財人に正直に事情を説明して、免責審尋でも嘘をつかずに正直でいると

裁判官が裁量で免責許可を出す可能性が高まります。

自己破産手続きは破産者の更生も目的となっているので、

免責不許可事由を反省して同じ過ちを2度としない覚悟をすることをオススメします。

更生したことを裁判官に伝えられれば裁量での免責許可も下りやすいということです。

オススメ記事

私のオススメ弁護士と無料の借金減額診断サイトです。

⇒ 債務整理専門の弁護士と借金減額診断サイト

借金は減額できます。これは法律で決まっている国民の権利です。

⇒ 借金問題を債務整理で解決する方法

自己破産の費用が払えませんでしたが、「ある方法」で解決しました。

⇒ 自己破産の予納金と弁護士費用を解決する方法